この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

入居審査が通るのは本人の信用度だけでなく物件の条件によっても左右されます。

同じ家賃、同じ年収でも審査方式がゆるくて簡単に通る場合もあれば、審査が厳しくて落ちてしまうこともあります。

今回は入居審査がゆるい不動産の探し方や審査が通りやすい物件の特徴をまとめてみたので、審査に不安な人はぜひチェックしてみてください!

目次

入居審査がゆるい不動産5選

入居審査の基準は物件ごと、管理会社ごとに異なっているので一概には言えませんが、審査がゆるいと言われている不動産をまずは紹介していきます。

- 審査の緩い独立系の保証会社と提携している

- 審査が最もゆるい独立系の保証会社に絞って探せる

- 家賃保証会社の利用がいらない

- 審査自体ほぼいらない

- 利用者の審査通過率が高い(実績がある)

- 審査に通りにくい生活保護・外国人も受け入れている

上記の特徴がある不動産であれば「審査がゆるい」「審査に強い」と言えます。

イエプラ

| 項目 | イエプラ |

|---|---|

| 入居審査 | 審査のゆるい物件のみを探してもらえる |

| 対応 | 関東・関西 |

| 仲介手数料 | 基本無料 |

| 内見 | 現地集合可 |

| 利用料 | 無料 |

| 物件数 | 対応エリアの約8割 |

| 魅力 | 業者専用サイトが見れる |

イエプラは部屋を探してもらうサービス会社で、2021年5月までの審査通過率は平均で98.1%となっており、利用した人が審査落ちする確率はわずか1.9%となっています。

平均的な数値は約80%と言われているため、イエプラはかなり高い審査通過率であることが証明されています。

LINE上で条件を細かく伝えることができるため「審査が不安なので緩い物件を探して欲しい」と伝えればスタッフが独立系を使っている物件の中で条件に合う部屋を探してくれます。

審査を通すのに協力的になってくれて直接顔を見ずにチャット上で相談ができるので普通の不動産よりも利用しやすく、親身になってくれます。

2024年3月から仲介手数料も無料となっているため、初期費用を抑えたい人にもおすすめです。

ビレッジハウス

| 項目 | ビレッジハウス |

|---|---|

| 入居審査 | 家賃保証会社の利用必要なし |

| 対応 | 全国 |

| 仲介手数料 | 無料 |

| 内見 | 現地集合可 |

| 利用料 | 無料 |

| 物件数 | 約1,000物件・10万室 |

| 魅力 | 家賃・初期費用が安い |

ビレッジハウスは雇用促進住宅を一括借り上げしている不動産会社で保証会社を必要としません。

建物自体の築年数は古いですが、どの物件もリフォーム、リノベーションされているので相場よりも家賃が安いことが特徴です。

ビレッジハウスの入居審査では【国籍・職業・年齢】が不問となっていて家賃保証会社を利用する必要がありません。

保証会社の審査よりも管理会社の審査のほうが緩い傾向があるため、ビレッジハウスは審査が緩いです。

フリーターでも生活保護受給者でも家賃支払える証明ができればOK。

家賃が相場よりも安くて初期費用に関しても敷金・礼金・仲介手数料不要なので相対的に審査基準も低くなっています。

預貯金審査にも対応していて、一時的に無職になってしまった人でも貯金さえあれば審査を通すことができます。

ただし提出書類が多いので注意が必要です。

UR賃貸住宅

| 項目 | UR賃貸住宅 |

|---|---|

| 入居審査 | 一時支払い制度や貯蓄基準制度を利用できる |

| 対応 | 全国 |

| 仲介手数料 | 無料 |

| 内見 | 現地集合可 |

| 利用料 | 無料 |

| 物件数 | 約72万戸 |

| 魅力 | 無駄な費用が一切かからない |

UR賃貸住宅は都市再生機構という独立行政法人が管理している賃貸住宅です。

民間とは違い、部屋を借りるための条件が公表されています。

【単身者の場合】

| 家賃額 | 基準月収額 |

|---|---|

| 62,500円未満 | 家賃額の4倍 |

| 62,500~20万未満 | 25万円(固定額) |

| 20万以上 | 40万円 |

これだけ見ると審査は厳しいように感じられるかもしれませんが、URでは一時支払い制度や貯蓄基準制度があります。

家賃等の一時払い制度や貯蓄基準制度をご利用いただくか、一定の条件を満たす方は収入基準の特例を受けることができます。

参照:UR賃貸住宅

「現在無職で収入は全くないけどある程度の貯金はあるので部屋を借りたい」場合、1年間分を前払いすれば実質審査をせずに部屋を借りることが可能となっています。

家賃6万円なら貯金72万円、7万円なら84万円あればお部屋を借りることができます。

預貯金審査の相場は賃料2年分と言われているため相対的にも審査は緩いことがわかります。

UR賃貸住宅はその他に敷金以外の初期費用がほとんどかからない点や退去費用の安さも魅力的な点です。

レオパレス21

| 項目 | レオパレス |

|---|---|

| 入居審査 | 前払いシステムで審査がほぼ不要 |

| 対応 | 全国 |

| 仲介手数料 | 無料 |

| 内見 | 現地集合可 |

| 利用料 | 無料 |

| 物件数 | 約21,624件 |

| 魅力 | 30日から利用可能プランあり |

レオパレス21は家具家電付き物件やマンスリープランや短期契約プランが有名な不動産です。

マンスリープランや短期契約プランは通常の契約とは違い、基本的に借りる期間の家賃を前払いすることになるためほとんど審査はありません。

マンスリープランの場合、審査は即日~翌日には結果がわかるのですぐにお部屋を借りることができます。

レオパレスにも通常の賃貸契約方法を取っている物件もありますが、家賃保証会社がレオパレスのグループ会社である「プラザ賃貸管理保証株式会社」の独立系となるためクレカの滞納歴、ブラックリストの有無が調べられることはありません。

また、長期で借りる際にもマンスリープラン等で家賃の前払いとなるので無職でも貯金があれば審査はほぼなしで借ることが可能です。

部屋まる

| 項目 | 部屋まる |

|---|---|

| 入居審査 | 家賃の安い物件を専門的に取り扱っている |

| 仲介手数料 | 基本賃料1か月 |

| 内見 | 現地集合可 |

| 利用料 | 無料 |

| 物件数 | 26,892戸 |

| 魅力 | 6万円以下の物件のみを探せる |

部屋まるは東京・埼玉・千葉・神奈川の家賃6万円以下の物件を取り扱っている不動産会社です。

もともとが低い家賃をコンセプトに集客を行っているので、当然利用者の中には「審査に不安がある」とか「職業的に部屋を借りにくい」という人が多く利用しています。

審査にも協力的で、公式ページでも「生活保護を受けている人も気軽に相談して」と書かれています。

ただし家賃6万円以下の物件しか取り扱っていないためそれを超える物件を探すことはできません。

入居審査がゆるいかどうかは保証会社で決まる

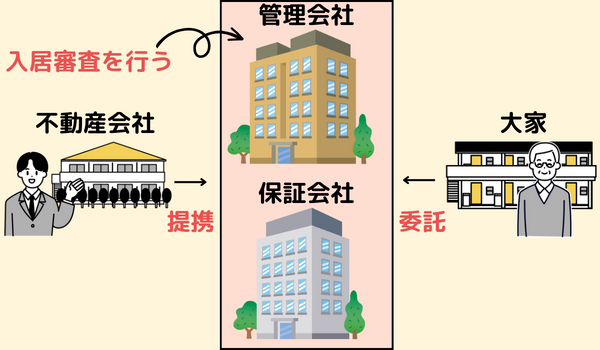

大家が直接審査をしているケースは少なく、主に入居審査を行うのは2つの会社です。

- 物件を管理している管理会社

- 家賃保証を行う家賃保証会社

家賃保証会社の審査が通ってからオーナー審査(管理会社の審査)が行われるケースが一般的です。

同じように見えても審査の通りやすさに違いがあるので、審査を通したいのであれば違いを理解しておきましょう。

平成28年の国土交通省のデータによれば”賃貸契約の約97%は何らかの保証を求めており、その6割が家賃保証会社を利用している”と公表されています。

令和の現代においてその数は増加していて、ほとんどの賃貸物件で保証会社の利用が必須となっています。

保証会社は入居希望者が選ぶことはできず、物件ごとに提携している保証会社も異なります。

これは大家や管理会社が提携する保証会社を選んでいるためです。

物件の管理を行う管理会社

- 家賃に見合う収入があるか(手取り月収の20%~30%が家賃目安)

- 入居希望者の容姿・人柄・性格(粗暴な人かどうか)

- 同管轄物件内で滞納歴があるかどうか

- 運転免許の再発行回数

- 本人確認

管理会社は一律で複数の物件を管理しています。

大家が審査基準を決めるというよりは管理会社が「統計上どの程度の収入なら滞納しにくいか」をマニュアル化して審査が行われます。

管理会社のみが審査を行う場合は過去に管轄管理物件に住んでいた場合のみ滞納歴を調べられてしまいます。

同じ地域内での引っ越しだと同じ管理会社だったりすることもあるので滞納歴がある場合は注意が必要です。

現在のほとんどの物件は保証会社とも提携しているため、管理会社のみで審査が行われることは少なくなっています。

保証人不要の家賃保証会社

- 家賃に見合う収入があるか(家賃の20%~30%)

- 信用情報調査(ブラックリスト等)

- 職業調査(職場に電話をかけて在籍確認をする)

- 緊急連絡先の確認

- 犯罪歴や逮捕歴の有無

家賃保証会社は借主が家賃を支払えなくなった時に一時的に代わりに家賃を管理会社・大家に支払う会社のことです。

大家が家賃保証会社必須としておけば、家賃滞納が行われても困ることはないので最近は結構必須としている物件が多いです。

家賃を滞納した場合、実質的な被害を被るのは家賃保証会社となります。

家賃保証会社を入居者が指定して選ぶことはできません。

不動産仲介業者には管理会社も兼任していることがあるため、不動産ごとに提携している保証会社の傾向を調べることができます。

家賃保証会社は管理会社が行う審査よりも少し厳しいと言われていて大きく分けて【信販系】【信用系(LICC・CGO)】【独立系】の3種類存在します。

信販系は審査の中では最も通りにくいと言われている会社です。

クレジットカードなどの信用取引を行っている会社によって入居審査が行われるため、カードの利用歴や滞納歴、債務整理や破産の有無等の過去の問題をチェックされます。

信用情報をもとに審査が行われるため、過去に滞納歴がありブラックリストになっていると、たとえ適正年収で収入的には十分でも審査に落ちるリスクがあります。

ブラックリストは2~3ヶ月ほどクレカを滞納したり、3~4回ほど短期間の滞納を繰り返すことによっても登録される可能性があります。

- オリエントコーポレーション

- オリコフォレントインシュア

- 株式会社エポスカード

- 株式会社アプラス

- 株式会社セゾン

- 株式会社ジャックス

- ライフカード

- ハッピー住宅保証

- ジェイクレディ株式会社(ジェイクレ保証)

ブラックリスト入りしているのであれば審査に落ちる可能性が高いので、避けるべき保証会社となります。

自分の信用情報はCIC(指定信用情報機関)やJICC(日本信用情報機構)にて開示請求すると確認ができます。

『ブラックリストに登録されているか知りたい』人はチェックしてみましょう。

信販系の中でもジェイクレ保証は承認率95%以上と高く、比較的入居審査がゆるい保証会社と言えます。

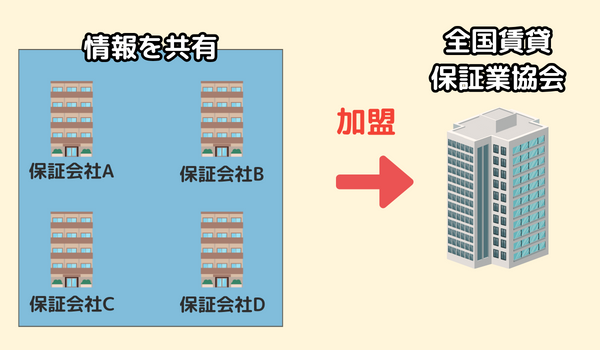

信用系(協会系)は一般社団法人全国賃貸保証業協会に加入している保証会社です。

審査難易度としてはやや厳しいぐらい。

別名LICCともよばれ、加入している会社が情報共有を行うことにより審査が行われます。

過去の家賃滞納歴等を加盟している保証会社データベースで共有し、参照しながら問題がないかチェックを行います。

データベースは5年間分が保存されているので、5年以内に家賃を滞納した過去があると審査時に不利になる可能性があります。

数日程度家賃の振り込みが遅れた程度では登録されませんし、5年以上経っている場合はデータが残らないため良心的。

- 全保連株式会社

- ニッポンインシェア株式会社

- ホームネット株式会社

- 株式会社ランドインシュア

- ジェイリース株式会社

- アーク賃貸保証

- エルズサポート株式会社

- ナップ賃貸保証株式会社

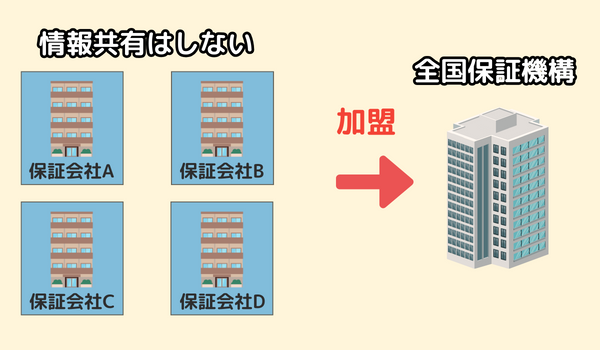

CGO(旧LGO)は一般社団法人全国保証機構に”独立系の保証会社”が加盟しています。

分類上は信用系となりますが、加入者同士で情報共有が行われないため実質独立系とほとんど同じであり、審査も緩いです。

情報共有しない独立系保証会社が加入しているだけなので、わかりやすくするために独立系として分類されることもあります。

LICCとCGO両方に加入している『ニッポンインシュア』や『エルズサポート』のような保証会社は情報共有が出来るため審査難易度が高くなります。

- 株式会社Casa

- 株式会社いえらぶパートナーズ

- SFビルサポート株式会社

- 新日本信用保証株式会社

- 株式会社D2

- フォーシーズ株式会社

- 日本セーフティー株式会社

- 有限会社トラスト・コーポレーション

- 株式会社ラクーンレント

中でもフォーシーズは審査通過率98%以上とかなり高いので、よほどのことがない限り落ちることはありません。

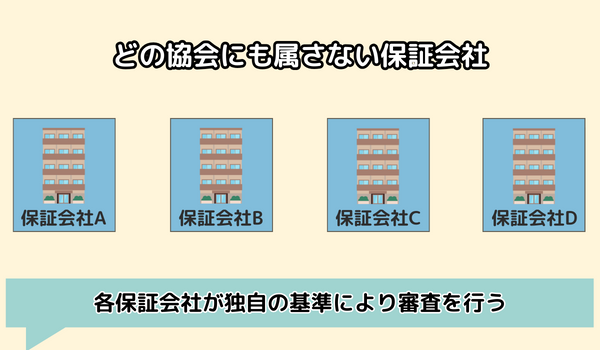

審査の中では最も緩いといわれている審査方法を取っているのが独立系の保証会社。

独自に保証会社を設立しているような会社なので審査方法は各企業によって異なりますが、基本的には滞納歴やブラックリスト等を調べられることはありません。

申し込み時の年収や職業、もしくは提出した書類等で審査をされることになるので家賃に応じた年収であれば過去は関係なく通ります。

緩いとは言っても家賃に釣り合わない年収だと落ちる可能性も十分考えられるのでその点だけ注意が必要です。

- プラザ賃貸管理保証株式会社(レオパレス系)

- スマートクレジット

- ハウスリーブ(大東建託)

- セキスイユニディア

- エムぞう君(エムズコミュニケーション)

- アシストレント(スターツグループ)

- フェアー信用保証

- 株式会社オーロラ

入居審査が比較的通りやすい物件の特徴

入居審査は家賃と収入を基準に行われるので人柄は関係ありません。

ただ、同じ家賃だとしても審査が通りやすい物件と通りにくい物件があります。

独立系の保証会社を使っている管理物件

独立系の保証会社を採用している不動産であれば比較的審査もゆるくなります。

保証会社は自社物件かどうかや店舗によっても異なる場合があるので一概には言えませんが、各大手不動産が提携している保証会社と難易度をそれぞれまとめてみました。

| レオパレス21 | ミニミニ (直営店) | エイブル (直営店) | 大東建託 | アパマンショップ | ピタットハウス (直営店) | ハウスメイト | |

|---|---|---|---|---|---|---|---|

|  |  |  |  |  |  | |

| 審査難易度 | |||||||

| 審査方式 | 独立系 | 信販系 | 信販系 | 独立系 | ー | 独立系 | ・信販系 ・協会系 |

| 保証会社 | プラザ賃貸管理保証会社 | オリコフォレントインシュア | ・ジャックス ・エポスカード | ハウスリーブ | ー | アシストレント | ・オリコフォレントインシュア ・全保連 |

フランチャイズ店は看板を借りているだけの店舗なので目安となるのは直営店のみです。

厳しいと噂のあるピタットハウスは独立系、レオパレスや大東建託も独立系と審査がゆるい部類となっています。

アパマンショップは物件によって保証会社もバラバラとなっているため「○○がメイン」と断言することができません。

保証会社の名前で調べてみると何系が判断することができます。

スーモやホームズは物件情報を集めているだけの『ポータルサイト』となるので管理している仲介業者で変わります。

審査が通るかわからない場合は独立系が使われる不動産や物件を選んでみるのが効率的です。

いつまでも人が入らない不人気物件

大家としては家賃収入を多く手に入れることを大前提として、その上で入居審査を行うことにより家賃を払える人なのかを審査したいと考えています。

入居希望者がいないと家賃収入は0円となってしまい、維持費でマイナスとなってしまいます。

空室率をなるべく下げるために不人気な物件ほど審査が通りやすくなる傾向があります。

審査情報は審査部門が担当しますが、最終的な判断を下すのは管理会社や大家となります。

家賃支払い能力ゼロならはじかれてしまいますが、微妙なラインであれば入居してもらいたいという意思が強いため審査に通る可能性が高いです。

需要の低い物件に狙いを定めておくと比較的簡単に審査を通すことが出来ます。

『即入居可でいつまでも掲載されている物件』を中心に見ていくと見つかりやすいです。

もともとの家賃が安い物件

家賃が高い物件よりも安い物件の方が審査が通りやすい傾向があります。

審査をするのは「家賃を滞納しないか心配だから」という理由ですが、家賃が低ければ当然滞納する可能性も低くなります。

データによれば一定の家賃水準を超えると反比例的に入居審査の通過率も下がることがわかっています。

| 家賃 | 入居審査通過率 |

|---|---|

| 5万円未満 | 77.7% |

| 5~6万円 | 83.9% |

| 7~8万円 | 84.7% |

| 9~10万円 | 82.5% |

| 11~12万円 | 80.8% |

| 13万円以上 | 77.4% |

5万円未満の通過率が低いのは、借り手の年収が低かったり職が不安定という理由であり、同じ条件であれば家賃が高くなればなるほど審査にも通りにくくなります。

だいたい家賃が7~8万円を境に審査が厳しくなる傾向があるため、審査を通したいのであればそれ以下の家賃の物件を選ぶようにしましょう。

都内だと少し見つかりにくいかもしれません。

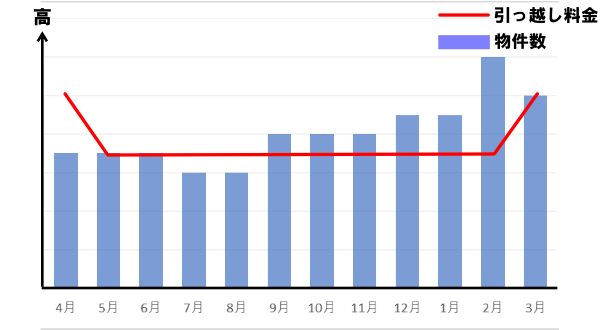

繁忙期を過ぎて残っている物件

不動産業界の繁忙期は1~3月です。

この時期は大学生になる人や社会人として働く人など新たな環境に入れ替わる時期で一人暮らしをする人が圧倒的に多くなります。

通常不動産業界は水曜日が休みですが、この時期ばかりは水曜日も営業している仲介業者が多くなります。

もし審査を通したいのであればこの時期を過ぎてまだ残っている物件を探してみてください。

大家としてはこの時期を逃すと1年間人が入らない可能性があるためかなり焦っている状況です。

相対的に審査が緩くなります。

不動産屋が勧めてくる物件

不動産屋はある自社にとって利益率の高い『自社物件』や『自社管理物件』をおすすめしてくることがあります。

自社が管理しているものなっていて、申込前に「審査に通りそうかどうか」判断された上で勧めてくるので審査に通りやすい傾向があります。

基本的に不動産屋としては、できれば自分たちにとっても

入居者を優先的に入れたい物件というものがあるのです。

その優先順位は、会社によっても多少違いますが、大体次のようなものです。・自社物件または管理を引き受けたオーナーさんの物件

・手数料などが他の物件より多くもらえる物件

・新築物件などキャンペーン物件

・オーナーさんの条件等が緩く、決めやすい物件参照元:誰も教えてくれない賃貸住宅の話

優良物件とは限りませんが、もし審査の段階になれば是が非でも通るように仲介業者が計らってくれる・もしくは審査自体が緩いので簡単に入居することができます。

住むうえでデメリットのある物件

すぐに成約してしまう物件は駅から近くて家賃が比較的安くて綺麗な内装の部屋です。

逆に言えば「不動産屋としてもあまりおすすめできないような後ろめたい物件」を選ぶと審査は簡単に通ります。

- 駅からすこし離れている

- 家賃が相場よりも高い

- 部屋が汚い

- デッドスペースが多い間取り

いわゆる訳あり物件というやつですね。

こちらとしても出来れば選びたくはないですが、どの物件にも審査が通らないような人が部屋を借りるにはこういった少し問題のある物件も視野に入れておく必要があります。

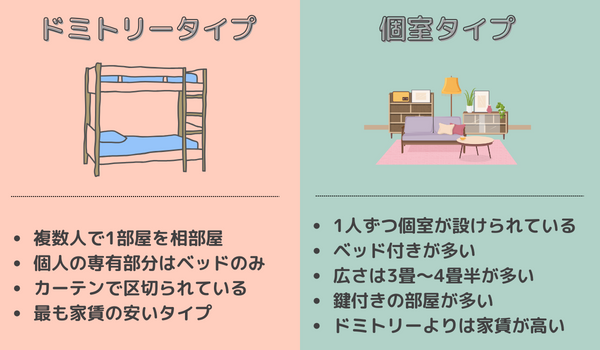

シェアハウス

シェアハウスは一人暮らしではなく共同生活をする賃貸物件ですが、審査はほとんどありません。

家賃1か月分払えるだけの貯金と面接によって人柄が良いと判断されれば住むことができます。

入居時の雇用形態についてのデータによれば、正社員は5割未満となっています。

| 雇用形態 | 割合 |

|---|---|

| 正社員 | 48.4% |

| 学生 | 24.3% |

| アルバイト | 10.6% |

| 契約社員 | 5.1% |

| 派遣社員 | 3.8% |

| 無職 | 3.5% |

| 自営業 | 3.3% |

「実家は出たいけど部屋を借りられるだけの収入がない」という人におすすめの物件です。

シェアハウスは相場に比べて圧倒的に家賃が安く、都内でも5万円前後で借りることができます。

シェアハウスと聞くと「赤の他人と共同生活」をイメージしますが、最近は各部屋に鍵がついていてリビングや風呂・トイレのみ共有するというケースが多いです。

ほとんど顔を合わせることもありませんし、他人に介入されることもあまりないので生活しやすいです。

入居審査に落ちやすい人の特徴

東京大学空間情報科学研究センターが2020年9月に発表した「民間賃貸住宅市場における入居審査と家賃滞納」のデータによれば、全体の入居審査の通過率は82.8%となっています。

審査を受けたうちの17.2%は落ちていることになります。

| 入居対象 | 入居審査通過率 |

|---|---|

| 単身者 | 83.6% |

| カップル | 82.8% |

| 夫婦 | 88.7% |

データをもとにどのような人が入居審査に落ちてしまうのかを見ていきます。

フリーターやアルバイト

『不安定な地位(職業が不安定)』の入居審査通過率は64.7%となっています。

| 職業 | 入居審査通過率 |

|---|---|

| 不安定な地位 | 64.7% |

| 安定的な地位 | 85.4% |

通常の通過率と比較するとアルバイトやフリーターというだけで20.7%も低い数値となっています。

不安定な地位にはフリーランスや個人事業主など自営業者も含まれているため、収入が安定していない場合は審査にやや不利ということになります。

- 個人事業主やフリーランス

- フリーター・アルバイト

- キャバクラ・ホストなど夜職

通りにくいとはいえ通過率は6割を超えているので借りられないわけではありません。

フリーランスは確定申告書類はもちろん、場合によっては実績の公表を求められることがあります。

webライターなら該当のページを提出したり、イラストレーターなら作品を見せることで職業を証明することがあります。

勤続年数が2年未満

勤続年数も入居審査通過率には影響があります。

| 勤続年数 | 入居審査通過率 |

|---|---|

| 2年未満 | 76.3% |

| 2年以上 | 85.9% |

勤続年数も大事な項目ではあるものの、年収など収入面や職業のほうがより重要であることがわかります。

正社員でも仕事を始めたばかりだったりすると審査に落ちる確率もあがってしまうので注意が必要です。

クレカや家賃など滞納歴のある人

クレジットカードや家賃の滞納で問題になった人も入居審査では影響されます。

| 滞納履歴 | 入居審査通過率 |

|---|---|

| あり | 72.7% |

| なし | 82.9% |

滞納歴が調べられるのは『信販系』と『LICC系』のみです。

信販系はクレジットカード会社が運営していることが多いため、過去にどの程度滞納しているのか、今現在借金があるかどうかまで詳しく調べられます。

LICC系では共通のネットワークをもとに家賃を滞納したことがあるかどうか調べられるので注意が必要です。

滞納したといっても数日程度であれば問題ありません。

審査に落ちたことがある人

入居審査では同じ物件で保証会社を変えた『再審査』が行われることもあります。

一度目の審査に落ちてしまった場合では入居審査率もガクッと下がってしまいます。

| 否認履歴 | 入居審査通過率 |

|---|---|

| あり | 47.8% |

| なし | 83.1% |

同様にクレジットカード会社の審査に落ちた場合でも、それが理由となり入居審査に通らないこともあります。

ちなみに再審査では一度目の審査よりも緩い保証会社が使われることがほとんどです。

友人とのルームシェア

入居審査では単身者以外にも夫婦やカップルなど、用途によって2人以上で入居することもありますが『友人と一緒に住む場合』は通過率が下がります。

| 入居対象 | 入居審査通過率 |

|---|---|

| 友人同居 | 60.0% |

| 単身者 | 83.6% |

| 未婚カップル | 82.8% |

友人とルームシェアする場合、たいていは家賃を折半することになるため喧嘩など問題が起きて片方が出て行ってしまったときに滞納するリスクがあります。

未婚カップルの通過率が高い理由は『婚約予定』など理由付けができるため、友人とのルームシェアに比べると不安視されない傾向にあります。

家賃に対する収入が低い

入居審査には年収・収入が大きく影響すると言われていて、データによっても示されています。

| 収入 | 入居審査通過率 |

|---|---|

| 家賃の1倍未満 | 40.3% |

| 家賃の1倍~2倍未満 | 56.3% |

| 家賃の2倍~3倍未満 | 84.6% |

| 家賃の3倍~4倍未満 | 87.1% |

| 家賃の4倍~5倍未満 | 84.8% |

入居したい物件の家賃が5万円で自分の収入が月5万円未満であれば入居審査率は約40%となります。

公表データでは家賃の1倍~2倍未満までの入居率は低いですが、家賃の2倍以上であれば入居審査通過率は80%を超えるため、標準的な値にまで持っていくことができます。

家賃5万円なら手取り10万円~15万円は欲しいところ。

理想は手取り収入の3分の1程度に家賃を抑えられると通過率も高くなります。

入居審査に落ちたらどうすればいい?

部屋を借りようとして審査に落ちてしまったり、審査が不安という人のための物件の選び方についても紹介していきます。

収入に十分見合う家賃帯の物件を選ぶ

入居審査は不動産会社や物件を管理している管理会社によって審査基準は異なりますが、ある程度の目安というものがあります。

| 家賃 | 適正収入 (手取り月収) | 適正収入 (年収) |

|---|---|---|

| 4万円 | 12万円 | 144万円 |

| 5万円 | 15万円 | 180万円 |

| 6万円 | 18万円 | 216万円 |

| 7万円 | 21万円 | 252万円 |

| 8万円 | 24万円 | 288万円 |

| 9万円 | 27万円 | 324万円 |

家賃の3倍が手取り収入で必要だと言われています。

それを満たせば厳しい入居審査でなければ通る可能性が高くなります。

ただし、家賃7万円ぐらいからは審査が厳しくなる傾向があると言われています。

大家が一度に得られる家賃収入が高くなればなるほどしっかりと払ってくれる人じゃないと困るので当然と言われれば当然です。

あくまで目安であり需要の高い物件とそうじゃない物件では同じ年収でも審査の通りやすさが違うの参考程度に。

家賃保証会社を必要としない物件を選ぶ

家賃保証会社は信販系と呼ばれるクレジットカードと同じ審査会社が行っていることが多いので、審査で落とされる確率は高くなってしまいます。

「保証人不要!」とアピールしている物件は家賃保証会社の利用を必須としているので、避けるようにしてください。

収入が家賃に見合う額でなおかつ連帯保証人をつけられるのであれば家賃保証会社を利用しなくていいので、過去の滞納歴があったとしてもバレることなく審査してもらうことができます。

家賃保証会社の利用の有無は自分で見つけるのが大変なので、こういう時こそイエプラのようなサービスが有用です。

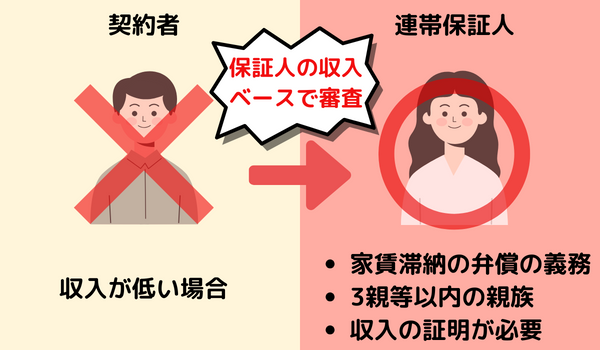

保証人を立てる

保証人を立てることで万が一自分自身の年収が足りなかったとしても保証人の年収をベースに審査されることで部屋を借りられる可能性がぐっと高くなります。

保証人の収入をメインとする『代理契約』なども可能です。

保証人がいるからこそ収入がなくても部屋を借りることができるわけです。

もし両親に保証人を頼めるようであれば連帯保証人となってもらうだけで見合わない家賃帯の物件でも借りることができるのでおすすめ。

同棲する際や一時的に無職やフリーターになってしまった場合は保証人頼りが確実です。

一時的にマンスリー物件を借りる

入居審査に落ちてしまい『引っ越しが間に合わない』となるようならマンスリー物件を一時的に借りましょう。

| 通常の物件 | マンスリー物件 | |

|---|---|---|

| 契約形態 | 普通借家契約 | 定期借家契約 |

| 家賃 | 普通 | やや高い |

| 初期費用 | 賃料4か月~5ヶ月分 | 住居期間の賃料+α |

| 審査 | 必要 | ほぼ不要 |

| 契約期間 | 2年程度 | 自由に設定 |

| 契約更新 | できる | 原則できない |

| 更新料 | 賃料1ヶ月分程度 | 初期費用分(再契約) |

| 中途解約料 | 無料 | 残存期間の賃料 |

マンスリー物件は1ヶ月単位でお部屋を借りることができ、費用はすべて前払いとなるため審査もほとんどありません。

家がない状態を防ぎつつ、借りている間に引っ越し先の物件を見つけると良いでしょう。

マンスリー物件は3ヶ月以内であれば普通に借りるよりも安く済みますが、それ以上経つと基本賃料が高いため損をするので注意してください。

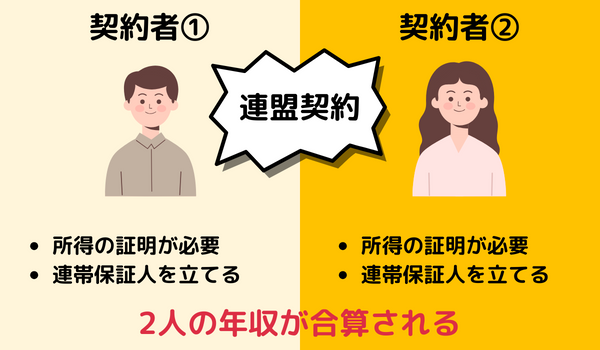

合算年収で申し込む(同棲の場合)

同棲やルームシェアの場合は高い家賃に対して1人の契約者を立てるケースが一般的であり、家賃が年収に見合わずに落とされることが多いです。

片方の年収で審査に落ちてしまった場合は契約者と同居人の2人の年収を合算して審査をしてくれるようにお願いしてみましょう。

営業マンに伝えていないと合算年収で申し込むことはできません。

契約者を2人立てなくても合算計算してくれるようなところもあるので、まずは仲介業者の担当営業マンに相談してみることが重要です。

審査をするのは保証会社や管理会社ですが仲介業者というのは審査を通すための協力者なので味方です。

この辺りを勘違いして一緒に住むことを隠して審査してもらう人は多いですが、不利になるだけなのでおすすめしません。

まとめ

- 入居審査は利用する保証会社によって難易度が異なる

- 入居者が保証会社を指定して選ぶことはできない

- 「独立系」の保証会社は入居審査がゆるい

- 営業マンの伝えた方でも入居審査の通過率は変わる

どうしても借りたい物件がある場合、提携している保証会社が何系なのか調べてみましょう。

独立系であれば収入が少し見合わなくても通る可能性があります。

営業マンが仲介という立場にあるため、審査に通るか微妙なラインの場合はうまく伝えてくれるかどうかというのも意外と重要となっています。

審査に不安でも”とりあえず部屋を借りたい”という場合はいろんな方法があるので悲観する必要はありません。

同棲の入居審査で落ちる割合は?落ちたらどうすべき?

同棲の入居審査で落ちる割合は?落ちたらどうすべき?  ヒトグラ

ヒトグラ